ย้อนรอยการลงทุนเมื่อ FED ขึ้นดอกเบี้ย

413 จำนวนผู้เข้าชม |

ย้อนรอยการลงทุนเมื่อ FED ขึ้นดอกเบี้ย

ตั้งแต่ต้นปีตลาดหุ้นตกอย่างหนัก ดัชนีตลาดหุ้นของอเมริกาอย่าง S&P500 ผลตอบแทน -7% ในขณะ Nasdaq ซึ่งส่วนใหญ่เป็นหุ้นเทคโนโลยี ผลตอบแทน -11% เกิดอะไรขึ้นกับตลาดการลงทุนของโลกในปีนี้

1. ปัญหา

• เงินเฟ้อ ไม่ใช่สิ่งที่ชั่วคราวอีกต่อไป

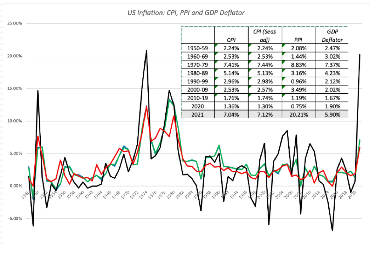

จาก Slides ของ Aswath Damodarn จะเห็นว่า ดัชนีราคาผู้บริโภค (CPI) พึ่งขึ้นไปถึง 7.04% ในปี 2021 ที่ผ่านมา แสดงให้เห็นว่า เงินเฟ้อพุ่งสูงขึ้นมากกว่าคาด การที่ดัชนีราคาพุ่งขึ้นก็อาจจะเป็นส่วนหนึ่งมาจาก COVID-19 ก็เป็นไปได้ COVID-19 ทำให้สายการผลิตหยุดไป แต่มีบ้างประเทศมีการฟื้นตัวของผู้บริโภคกลับมา ทำให้เกิดความไม่สมดุลของ Demand และ Supply ส่งผลราคาขึ้นสูง ยิ่งกว่านั้นธนาคารกลางมีการอัดฉีดเงินเข้าไปในระบบจำนวนมาก ส่งผลทำให้เงินเฟ้อได้

• สภาพคล่องในตลาดกำลังถูกดูดกลับ และ ดอกเบี้ยกำลังขึ้น

ล่าสุดเริ่มมีสัญญาณเพิ่มเติมออกมายืนยันแล้วว่า FED จะขึ้นอัตราดอกเบี้ยในเดือนมีนาคมนี้เป็นครั้งแรกในรอบกว่า 3 ปี และมีแนวโน้มสูงที่การลดขนาดงบดุล (หรือ QT) ตามมา แต่ความไม่แน่นอนที่ตลาดหุ้นไม่ชอบ ไม่ได้บอกชัดเจนว่า จะขึ้นดอกเบี้ยเท่าไร 0.25% ในเดือนมีนาคม หรือ 0.5% เลยทีเดียวในเดือนมีนาคม

ดังนั้นตลาดหุ้นกลัวความไม่แน่นอนของการขึ้นดอกเบี้ย และกลัวว่า การขึ้นดอกเบี้ยจะกระทบการเติบโตของบริษัทในอนาคต จึงมีการขายหุ้นเพื่อลดความเสี่ยง โดยเฉพาะหุ้นเติบโตกลุ่มเทคโนโลยี จะโดนเทขายอย่างหนัก เพราะหุ้นกลุ่มนี้ซื้อขายกันในราคาสูงกว่าปกติ

2. ย้อนรอยในอดีต

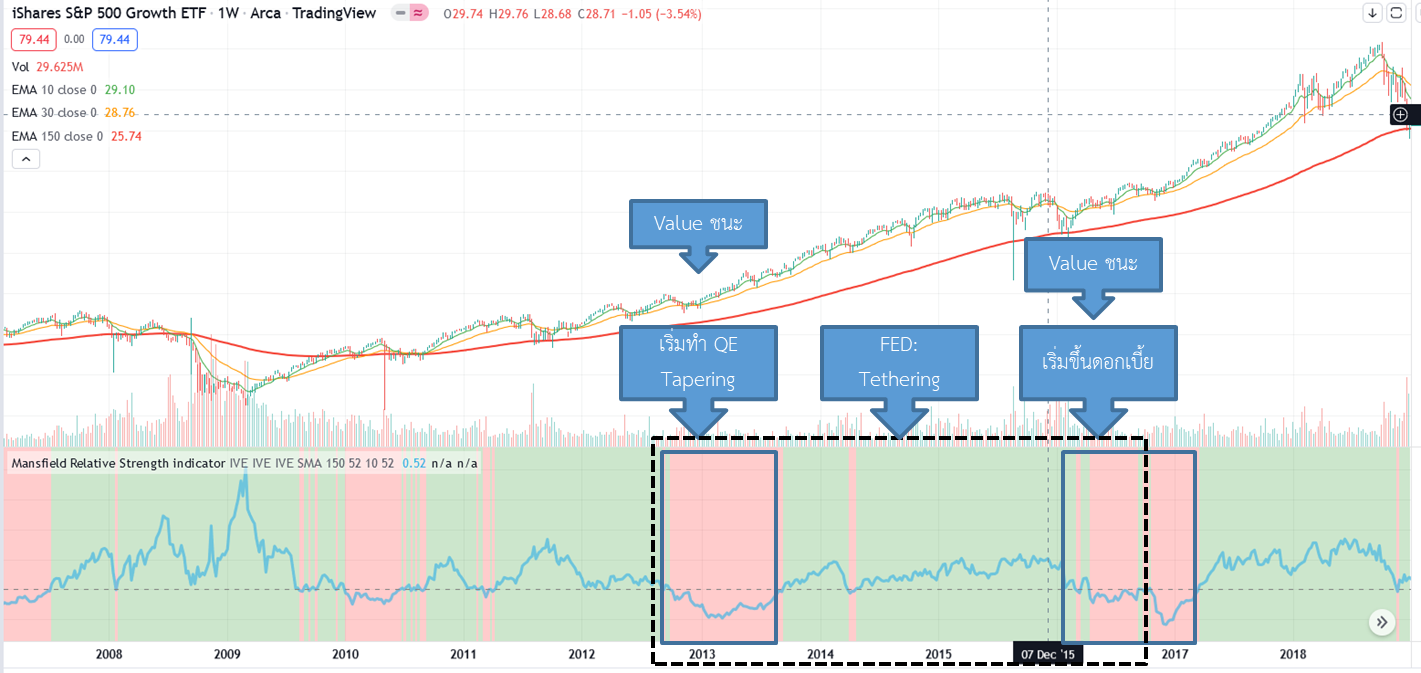

จากรูป จะเป็นเส้นราคาของกลุ่มหุ้นเติบโต ซึ่งอยู่ในกรอบบน ส่วนกรอบล่างเป็น เส้นความแข็งแกร่งของราคากลุ่มหุ้นเติบโตเช่นกลุ่มเทคโนโลยี เทียบกับกลุ่มหุ้นคุณค่า ( PE ต่ำ หรือ PBV ต่ำ) เช่นกลุ่มธนาคาร ถ้าเส้นสีน้ำเงินอยู่เหนือเส้น 0 กรอบก็จะเป็นสีเขียว หมายความ ผลตอบแทนของกลุ่มหุ้นเติบโตจะชนะกลุ่มหุ้นคุณค่า แต่ถ้าเส้นสีน้ำเงินอยู่ต่ำเส้น 0 กรอบก็จะเป็นสีแดง หมายความ ผลตอบแทนของกลุ่มหุ้นเติบโตจะแพ้กลุ่มหุ้นคุณค่า จากการย้อนรอยในอดีตเราจะพบว่า ส่วนเวลา FED ทำ การลดขนาดงบดุลและเริ่มขึ้นดอกเบี้ย กลุ่มหุ้นคุณค่าจะสร้างผลตอบแทนได้เหนือกว่า กลุ่มเติบโต แต่หลังจากนั้นซักระยะหุ้นเติบโตกลับมาสร้างผลตอบแทนอีกครั้ง จะกลับมาเอาชนะหุ้นคุณค่าได้ในที่สุด

จากรูปจะเป็นความสัมพันธ์ระหว่างการดอกเบี้ย กับดัชนี S&P500 ซึ่งจะเห็นได้ว่า การขึ้นดอกเบี้ย ไม่ได้หมายถึงตลาดเป็นขาลงเสมอไป จะเห็นว่าแทบสีเทา จะเป็นระยะเวลาการขึ้นดอกเบี้ย ตลาดหุ้นก็ยังเป็นขาขึ้น ดังนั้นอย่ากลัวจนเกินไป เพราะมันยังมีปัจจัยอื่นประกอบด้วย สำคัญที่สุดคือการเติบโตของกำไรของหุ้น ถ้ายิ่งโต หุ้นยิ่งขึ้น

3. ตลาดหุ้นชนะในระยะยาว

เหตุการณ์นี้ไม่ใช่แรกที่กระทบกับตลาดหุ้น มีเหตุการณ์เช่น แฮมเบอร์เกอร์ Crisis หรือ Trade Ware ระหว่าง อเมริกาและจีน แต่สุดท้ายตลาดหุ้นก็กลับมา เพราะสุดท้ายหุ้นจะไปต่อได้หรือไม่ ขึ้นกับธุรกิจ ขึ้นกับกำไร ถ้าธุรกิจยังดีกำไรยังมีการเติบโต หุ้นก็ยังไปต่อได้อีก

4. ข้อแนะนำ

• ยึดบริหารเงินจัดพอร์ตแบบ 3 ตระกร้า

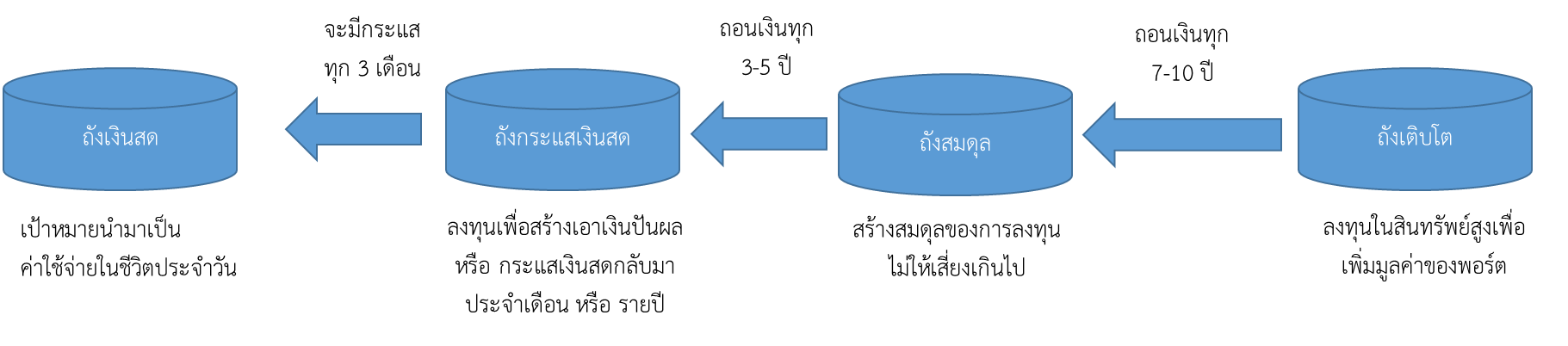

แทนที่วางเงินทั้งหมดไว้ในพอร์ตการลงทุนเดียว ควรจะแบ่งเป็น 3 ถัง ดังนี้

ในการจัดสรรสัดส่วนของเงินที่จะลงทุนในแต่ละถังขึ้นความเป้าหมาย ความต้องการ และความเสี่ยงที่รับได้ เช่น

• นาย ก รับความเสี่ยงได้ระดับกลาง แต่อายุยังไม่มาก ยังไม่ต้องเงินปันผลมาใช้ต่อปี ก็จะลงทุนในถังสมดุล

• นาย ข รับความเสี่ยงได้ระดับสูง แต่อยู่ในวัยพึ่งจะเกษียณอายุไม่ ต้องการกระแสเงินสดมาใช้ต่อปีด้วย ก็จะลงทุนถังกระแสเงินสด / ถังสมดุล ในสัดส่วนที่มาก 70-80% อีก 20-30% ก็ไปลงทุนในถังเติบโต

แนะนำให้หาที่ปรึกษาการเงินเพื่อแนะนำการจัดสัดส่วนของพอร์ตการลงทุนได้อย่างเหมาะสม

• ถือกองทุนหรือหุ้นแนวเน้นคุณค่า

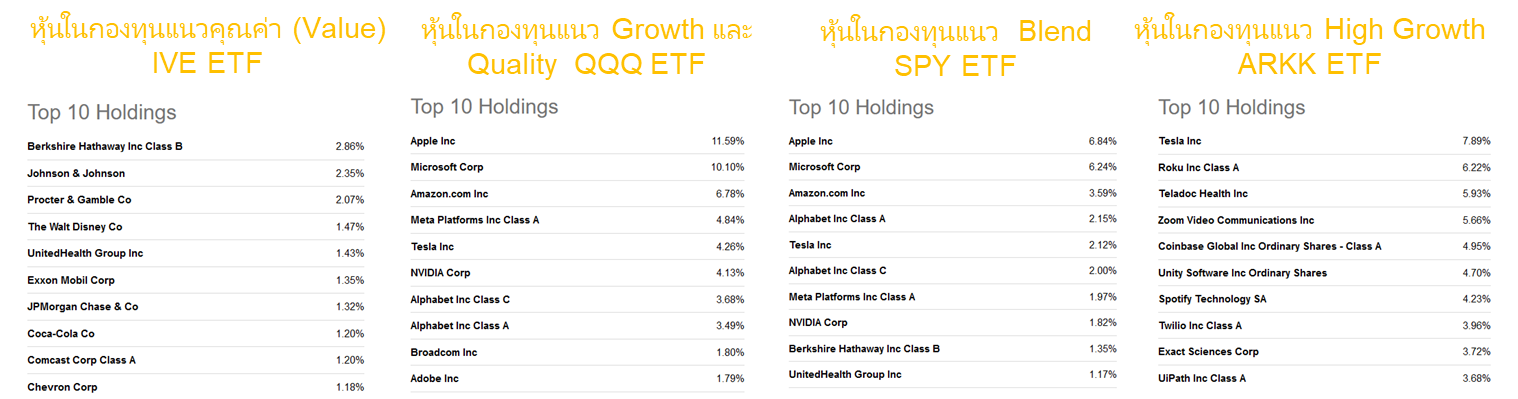

ก่อนอื่นขอทำความเข้าใจชนิดของหุ้นแต่ละแบบก่อนดังภาพ

• หุ้นแนวคุณค่า (Value) เช่น Coca-Cola หรือ P&G เป็นหุ้นที่มี PBV (Price to Book Value) ต่ำ PE (Price to Earning) ไม่สูงมาก แต่การเติบโตของรายได้ก็ไม่ได้สูงมาก เช่น หุ้นในกองทุน IVE ETF

• หุ้นแนวเติบโตและคุณภาพ (Growth and Quality) เช่น Apple หรือ Google หุ้นพวกนี้ส่วนใหญ่อยู่ในกลุ่มเทคโนโลยี มีการเติบโตสูง มีกำไรแล้ว แต่ PE (Price to Earning) ก็จะสูงกว่าหุ้นแนวคุณค่า เพราะนักลงทุนให้ราคามากกว่า ถ้ามองง่ายๆ เหมือนที่ดินแนวสีลม นักลงทุนจะราคาแพงกว่า ที่ดินแถวเชียงใหม่เป็นต้น เช่นหุ้นในกองทุน QQQ ETF

• หุ้นแนวเติบโตสูง (High Growth) หุ้นพวกนี้ส่วนใหญ่ยังไม่มีกำไร แต่เป็นหุ้นที่มีความคาดหวังสูง ส่วนเป็นกลุ่มเทคโนโลยีในอนาคต ถ้ามีกำไรจะทำให้การเติบโตสูงเนื่องจากฐานเดิมต่ำ เช่น กองทุน ARKK ETF

กลับมาที่คำแนะนำ ให้ยามที่เงินเฟ้อและกำลังขึ้นดอกเบี้ย กองทุนหรือหุ้นเน้นคุณค่า(Value) ที่มี PE /PBV ต่ำ จะมีความผันผวนต่ำกว่าและจะได้ผลตอบแทนสูงกว่า กองทุนหรือหุ้นเน้นการเติบโต ในช่วงนี้

• ทยอยเก็บกองทุนหรือหุ้นเน้นเติบโตที่มีคุณภาพ ตอนตลาดตกใจ

อย่าทิ้งหุ้นเติบโตที่มีคุณภาพ ทยอยเก็บตอนตลาดตกใจ โดยเฉพาะหุ้นที่มี Pricing Power ( สามารถโอนต้นทุนหรือขึ้นราคาไปยังผู้บริโภค โดยที่ผู้บริโภคยังซื้ออยู่) เช่น หุ้น Apple แม้จะออก Iphone / Ipad รุ่นใหม่มาราคาแพงกว่าเดิม ก็ยังมีคนซื้อ เพราะสุดท้ายเมื่อเงินเฟ้อกลับมาแบบเดิม ผู้ชนะที่แข็งแกร่งจะรอดและราคาหุ้นจะปรับตามกำไรของกิจการ

การจัดสัดส่วนควรผ่านคำแนะนำจากผู้เชี่ยวชาญด้านการลงทุน

บทความโดย

สมพจน์ พัดสุวรรณ AFPT / IP

BMK Wealth Management "เคียงข้างทุกความมั่งคั่งอย่างยั่งยืน"