สร้างกระแสเงินสดหลังเกษียณด้วย Power Balance Income

756 จำนวนผู้เข้าชม |

สร้างกระแสเงินสดหลังเกษียณด้วย Power Balance Income

ถ้าปีหน้าคุณจะต้องเกษียณอายุ คุณจะวางแผนบริหารเงินอย่างไร ?

พอร์ตการลงทุนแบบใดที่ท่านจะลงทุน ?

จะขาย LTF/RMF หมดเลยหรือไม่ ? ถ้าขาย LTF/RMF หมดจะนำเงินไปบริหารจัดการอย่างไร ?

ขอแนะนำการบริหารจัดพอร์ตแบบ 3 ตะกร้าเพื่อมาใช้การบริหารเงินหลังเกษียณได้มีประสิทธิภาพมากขึ้น

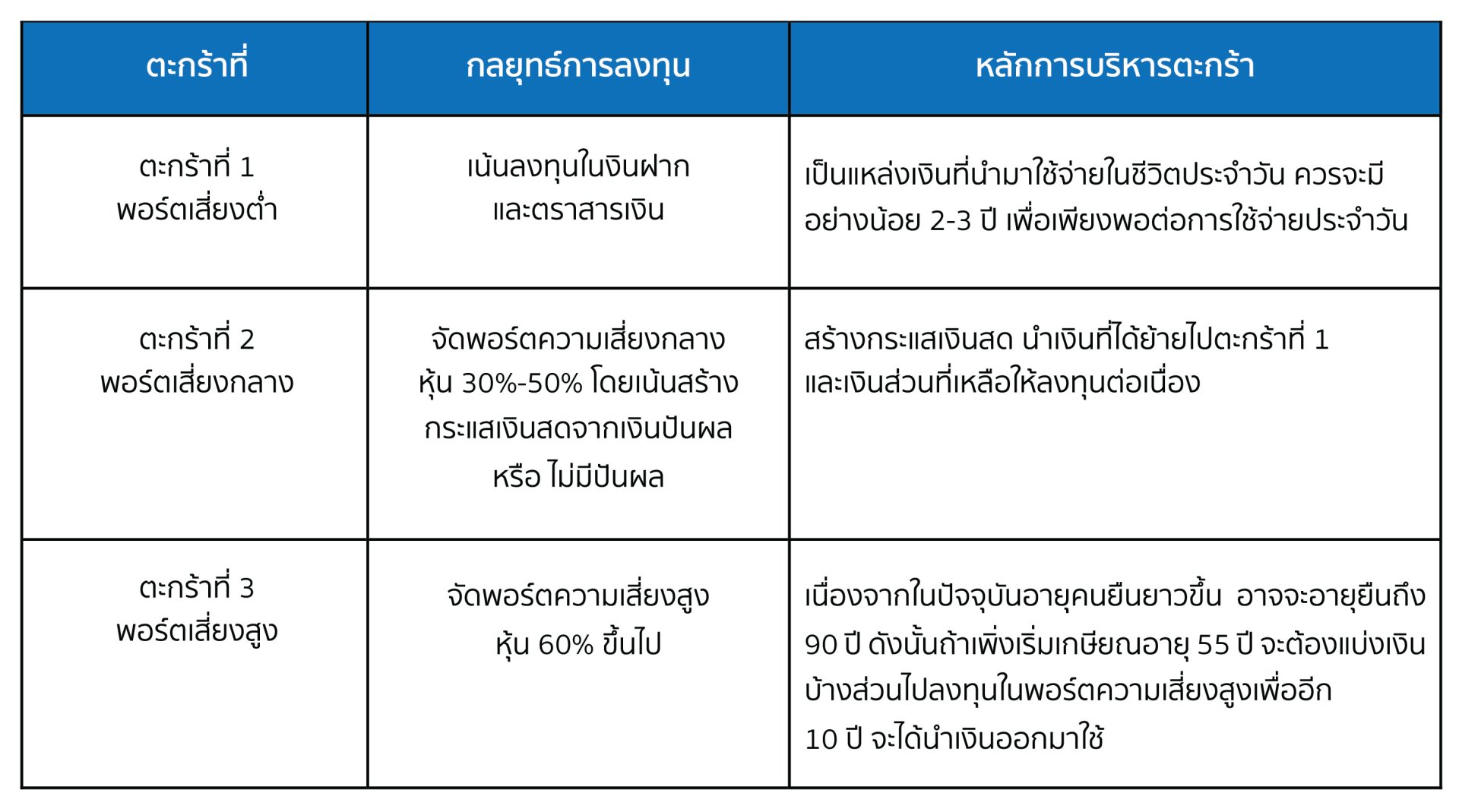

หลักการจัดพอร์ตแบบ 3 ตะกร้าเพื่อบริหารเงินหลังเกษียณ มีดังนี้

**ควรจะปรึกษา Wealth Advisor ในการจัดสัดส่วนเงินลงทุนในแต่ละตะกร้า

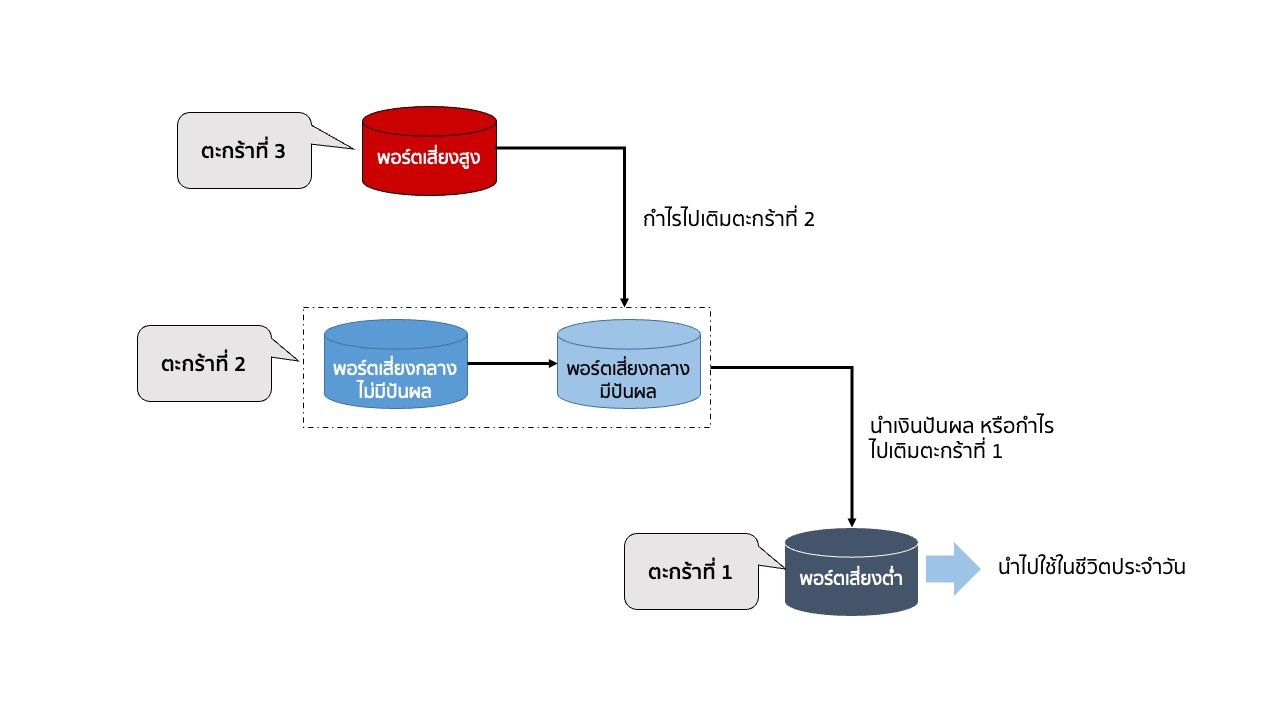

ตัวอย่างรูปหลักการบริหาร 3 ตระกร้า

จากรูปจะเห็นว่า คล้ายเป็นเขื่อนกักเก็บน้ำเป็นขั้นบันได เหมือนน้ำเต็มแล้วค่อยระบายลง ด้วยวิธีการนี้จะทำให้บริหารเงินได้ดีขึ้น

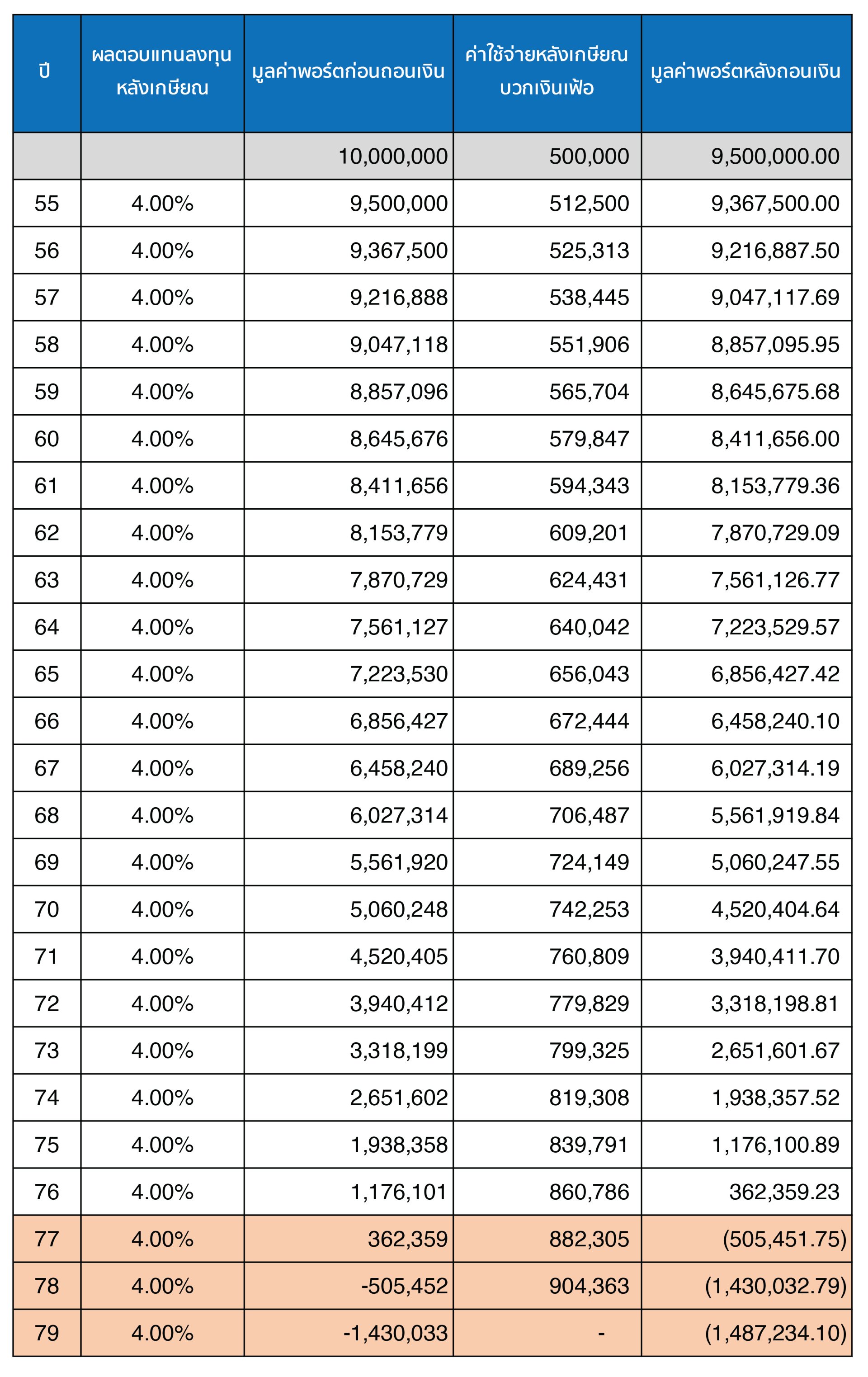

ขอยกตัวอย่าง นาย ก. อายุ 55 ปี มีเงินหลังเกษียณ 10 ล้านบาท ต้องการทยอยถอนเงินปีละ 500,000 ต่อปี โดยมีเงินเฟ้ออยู่ที่ 2.5% ต่อปี นาย ก. คาดหวังว่าจะมีอายุขัยอยู่ที่ 80 ปี ดังนั้น นาย ก นำเงินไปลงทุนพอร์ตความเสี่ยงต่ำ(ตะกร้าที่ 1) โดยคาดหวังผลตอบแทน 4% โดยจะทยอยถอนเงินปีละ 500,000 บาท ซึ่งจะถอนมากขึ้นทุกปี เนื่องจากเงินเฟ้อ 2.5% ต่อปี โดยมีตารางการทยอยถอนเงินและลงทุนได้ดังรูปข้างล่าง

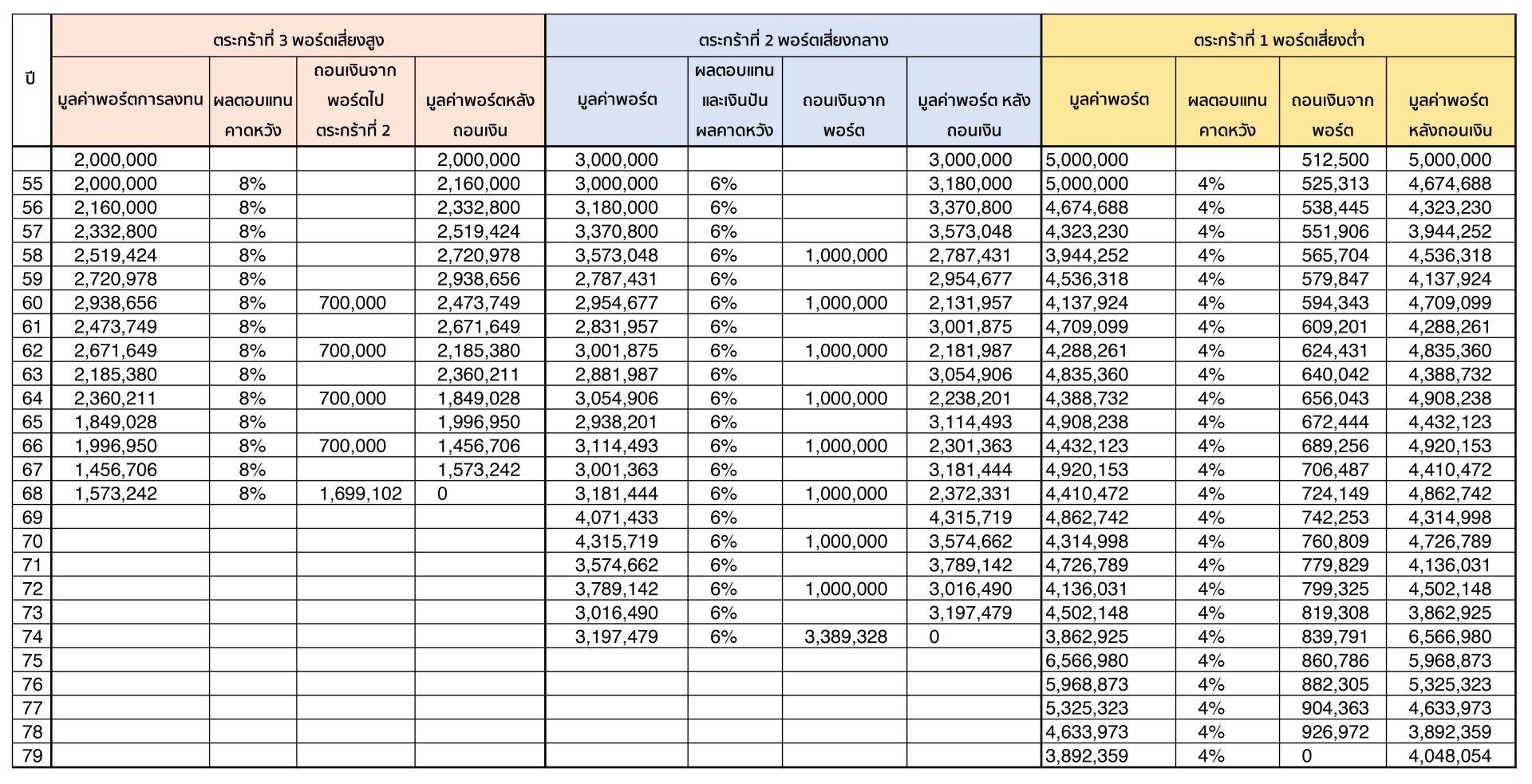

ข้อสังเกตคือ มูลค่าของพอร์ตหลังการถอนเงิน จะลดลงเรื่อยๆ จนติดลบในอายุที่ 77 ปี ถ้า นาย ก วางแผนใหม่ดังนี้ นำเงิน 10 ล้าน แบ่งใส่แต่ละตระกล้าดังนี้

ตะกร้าที่ 1 พอร์ตเสี่ยงต่ำ ใส่เงิน 5,000,000 บาท

ตะกร้าที่ 2 พอร์ตเสี่ยงกลาง ใส่เงิน 3,000,000 บาท

ตะกร้าที่ 3 พอร์ตเสี่ยงสูง ใส่เงิน 2,000,000 บาท

จะเห็นได้ว่า ถ้าวางแผนด้วยหลักการ 3 ตะกร้า นาย ก ก็ยังมีมูลค่าพอร์ตการลงทุนอยู่ที่ประมาณ 4 ล้าน ในขณะที่จะติดลบ ถ้ายังคงวางแผนไว้ในตระกร้าที่ 1 อย่างเดียว

ตะกร้าที่ 2 มีพอร์ต 2 ดังนี้

พอร์ตที่ 1 คือ Power Balance เป็นพอร์ตเสี่ยงกลางไม่มีเงินปันผล

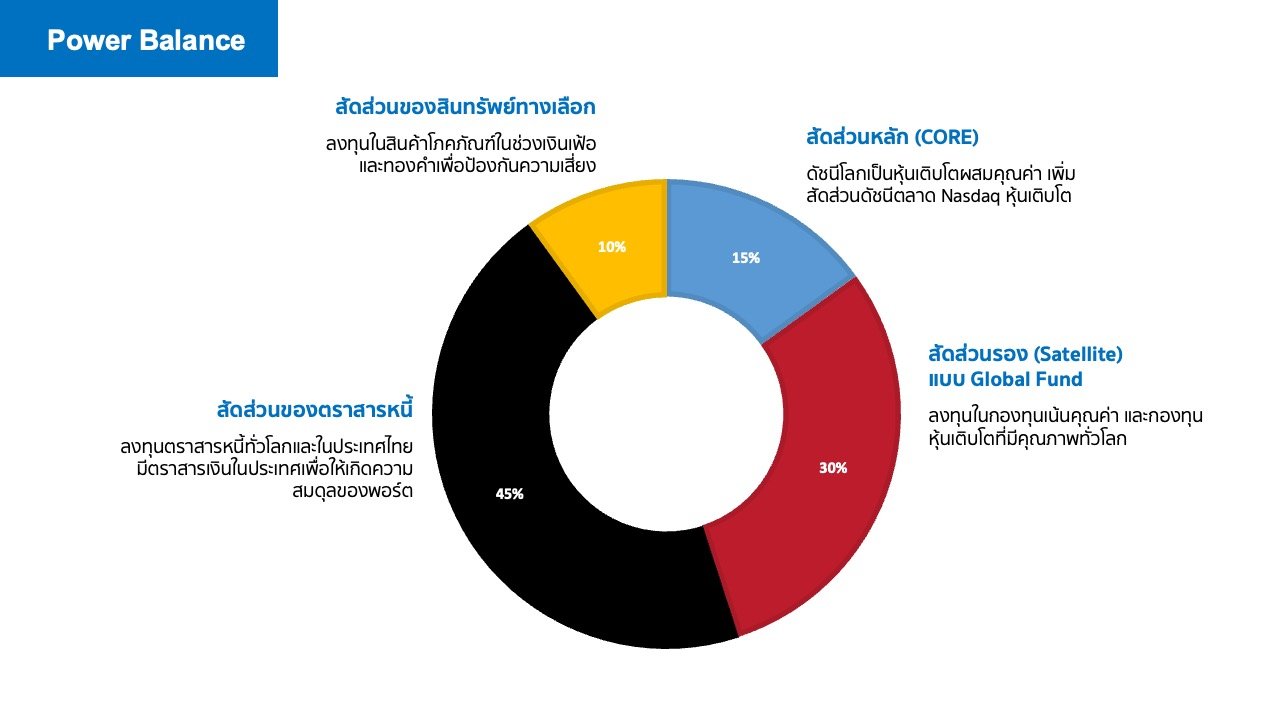

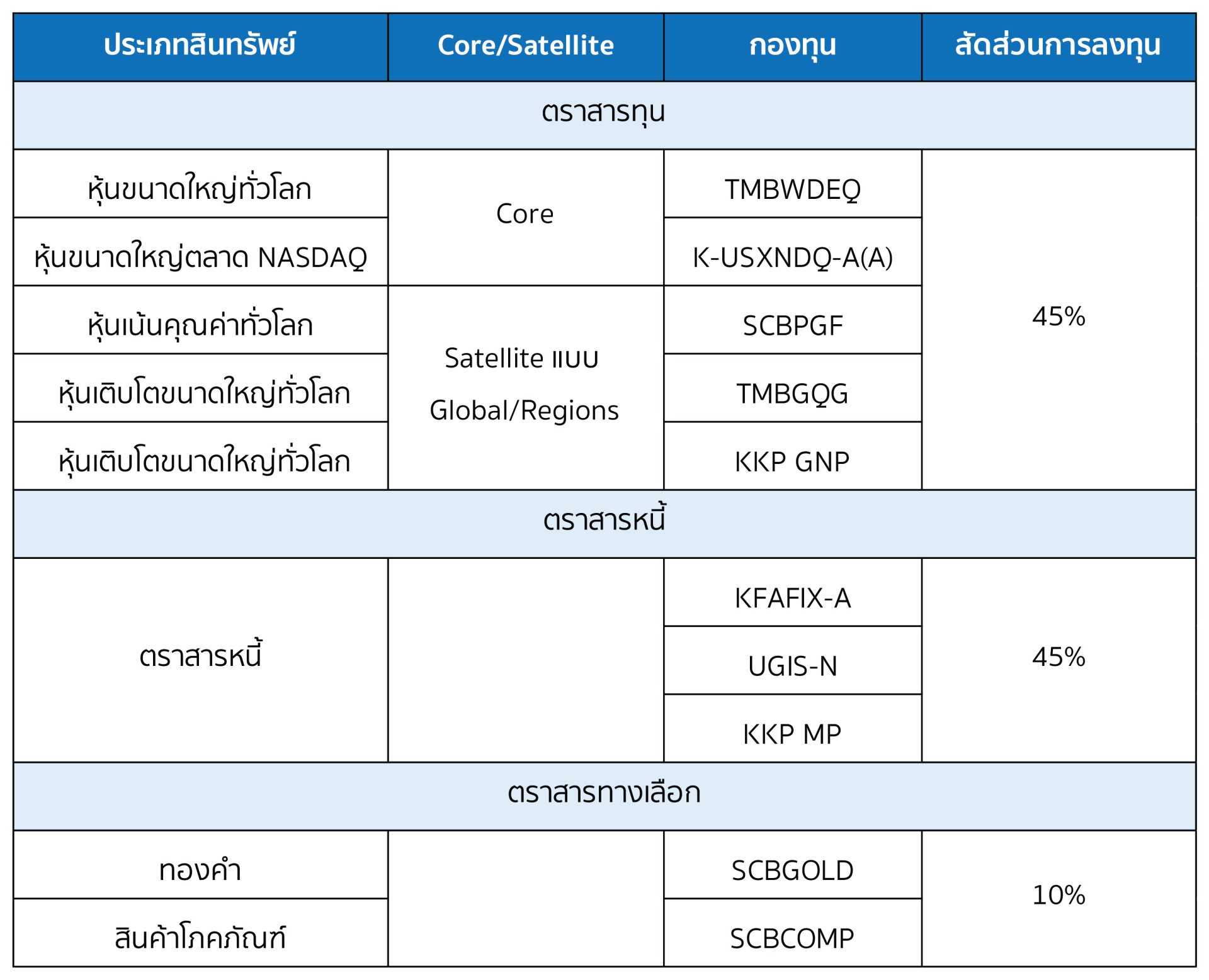

กลยุทธ์แบบ CORE SATELLITE จะใช้ กองทุนประเภท PASSIVE เป็น CORE (สัดส่วนหลัก เน้นสร้างเสถียรภสพในพอร์ตการลงทุน) เพื่อบรรลุเป้าหมายการลงทุนระยะยาว และใช้กองทุนแบบ ACTIVE เป็น SATELLITE เพื่อเพิ่มผลตอบแทนระหว่างทาง การลงทุนจะกระจายการลงทุนในหลากหลายสินทรัพย์ทั่วโลก ไม่จำกัดเฉพาะสินทรัพย์ในประเทศไทย

เหมาะกับผู้ซึ่งต้องการลงทุนในระยะกลาง น้อยกว่า 5 ปี หรือยาวมากกว่า 5 ปีขึ้นไป เพื่อบรรลุเป้าหมายทางการเงินที่วางไว้ ในระดับความเสี่ยงที่ผู้ลงทุนยอมรับได้ เช่น การลงทุนเพื่อเป้าหมายการศึกษาบุตร การเกษียณ โดยที่สามารถลงทุนขั้นต่ำได้ 500,000 บาท

กลยุทธ์และสัดส่วนของพอร์ตการลงทุนของ Power Balance

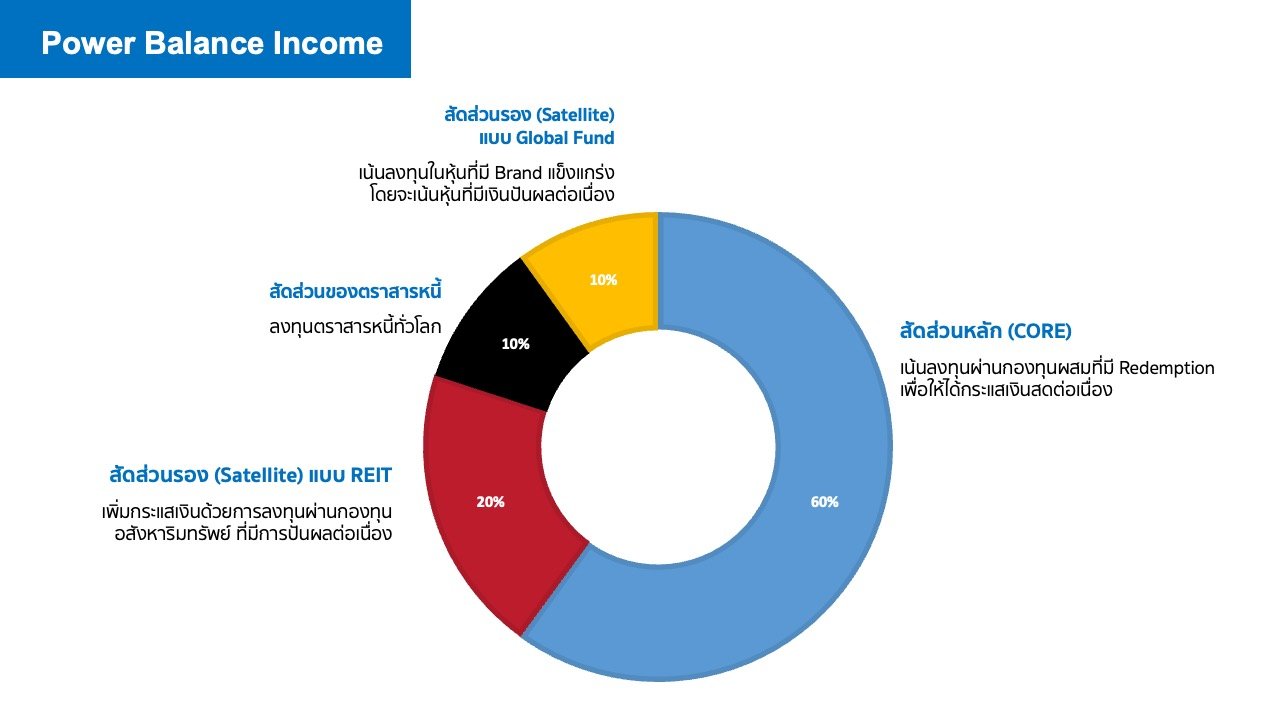

พอร์ตที่ 2 คือ Power Balance Income ซึ่งเป็นพอร์ตเสี่ยงกลางแบบปันผล

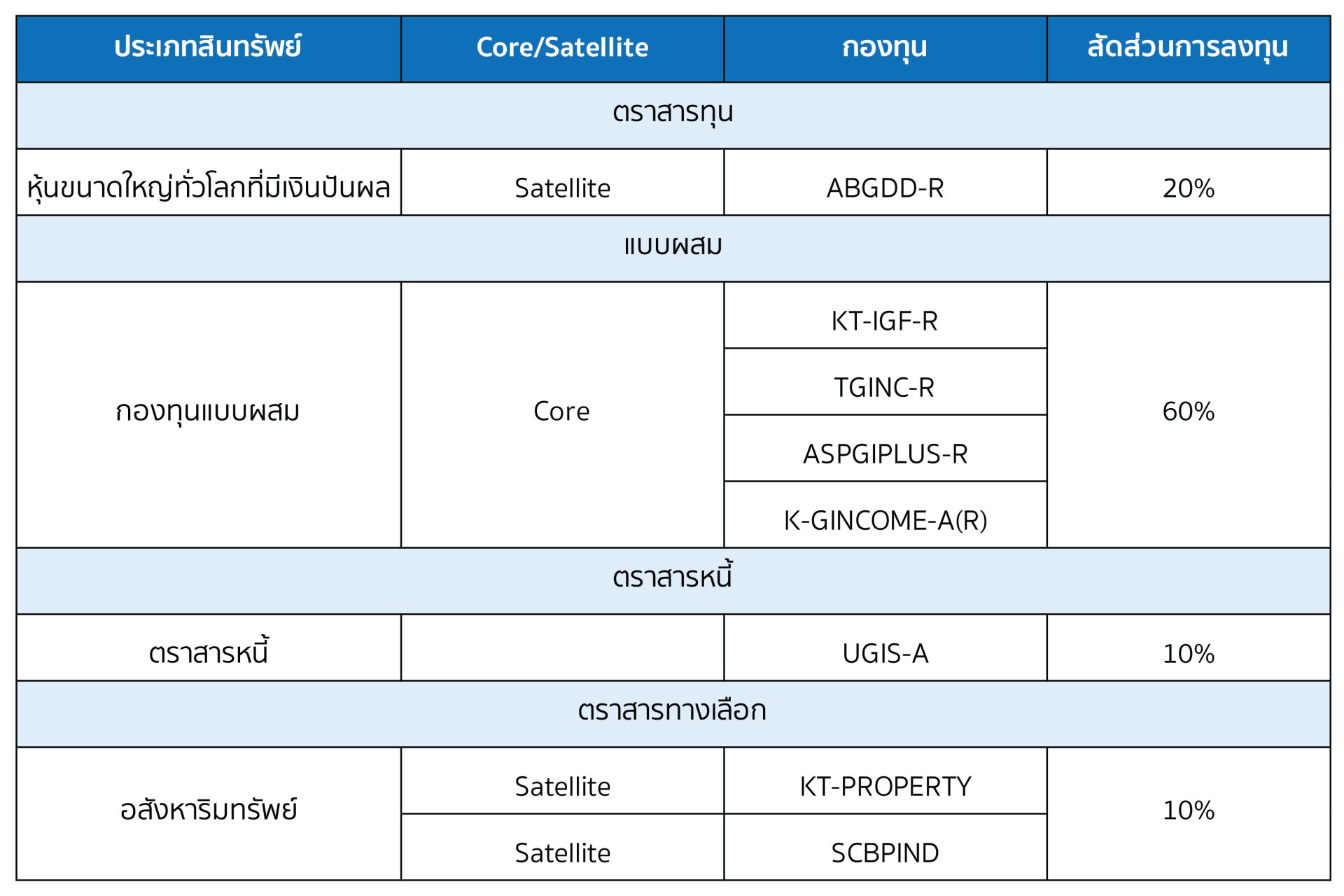

Power Balance Income จะใช้กลยุทธ์เน้นสร้างความสมดุลเสถียรภาพของพอร์ต และสร้างกระแสเงินสดผ่าน เงินปัน หรือ Redemption ของหน่วยลงทุน โดยเน้น Core การลงทุนเป็นกองทุนผสมที่มี Redemption และเพิ่มผลตอบแทนด้วยกองอสังหาริมทรัพย์ และกองทุนหุ้นที่เน้นเงินปันผล เหมาะกับ ผู้ต้องการลงทุนในระยะกลาง 3- 5 ปี หรือ ระยะยาว มากกว่า 5 ปี เพื่อบรรลุเป้าหมายทางการเงินที่วางไว้ ในระดับความเสี่ยงที่ผู้ลงทุนยอมรับได้ เช่น บริหารเงินหลังเกษียณ หรือ ต้องการกระแสเงินสดจากการลงทุน โดยที่สามารถลงทุนขั้นต่ำได้ 500,000 บาท

สัดส่วนและกองทุนของพอร์ตการลงทุนของ Power Balance Income

** อาจมีสัดส่วนการลงทุนหรือการเลือกกองทุนที่แตกต่างไปจากตารางข้างบนได้ ขึ้น อยู่ กับการพิจารณาของทีมผู้จัดการกองทุน โดยทาง BMK Wealth Management จะร่วมกับ ผู้จัดการองทุนของ บริษัทหลักทรัพย์ฟิลลิป(ประเทศไทย) จำกัด (มหาชน) ในการพัฒนาและออกแบบพอร์ตการลงทุน ตามสภาวะการลงทุนในแต่ละช่วงเวลา ส่วนการเปิดบัญชีนั้นจะเปิดกับทาง บริษัทหลักทรัพย์ฟิลลิป(ประเทศไทย) จำกัด (มหาชน)

** การลงทุนมีความเสี่ยง นักลงทุนต้องศึกษาข้อมูลเพิ่มเติม ทำความเข้าใจลักษณะสินค้า ความเสี่ยง และผลตอบแทน ก่อนตัดสินใจลงทุน

ท่านใด สนใจให้ติดต่อ BMK Wealth Advisor เพื่อขอคำแนะนำในการวางแผนการลงทุนเพื่อให้ตรงตามเป้าหมายของท่าน หรือสอบถามโดยตรงได้ที่ บริษัทหลักทรัพย์ฟิลลิป(ประเทศไทย) แผนก private fund : pfadmin@phillip.co.th

เบอร์ติดต่อ : 02-635-1700 ext. 390 และ 678

บทความโดย

สมพจน์ พัดสุวรรณ AFPT / IP

BMK Wealth Management "เคียงข้างทุกความมั่งคั่งอย่างยั่งยืน"