วางแผนการลงทุนสำหรับอนาคตของลูกด้วย Power Growth

694 จำนวนผู้เข้าชม |

วางแผนการลงทุนสำหรับอนาคตของลูกด้วย Power Growth

พ่อแม่ทุกคนอยากเตรียมสิ่งที่ดีสุดให้ลูก นั้นคือเรื่อง การศึกษาเป็นลำดับแรก หลายคนคิดว่าการวางแผนการลงทุนเพื่อการศึกษาบุตร แค่ฝากธนาคาร หรือ ซื้อกองทุนก็จบไม่ใช่หรอกหรือ ?

แท้จริงกระบวนการจะซับซ้อนกว่าที่คิด โดยกระบวนการวางแผนการเงินเพื่อการศึกษาบุตรมีดังนี้

1. เป้าหมาย

อะไรคือเป้าหมายของพ่อแม่ ที่จะส่งลูกไปเรียน เรียนการศึกษาแบบไหน ต้องการส่งถึงระดับไหน ป.ตรีเพียงพอ หรือจะต่อ ป.โท ยกตัวอย่างเช่น คุณพ่ออายุ 45 ต้องการส่งลูกไปเรียนที่หลักสูตร English Program จนถึงมหาวิทยาลัยในประเทศเป็นหลักสูตร INTER หลังจากนั้นค่อยส่งไปเรียนต่อป.โทที่ต่างประเทศ เช่น U.S.A

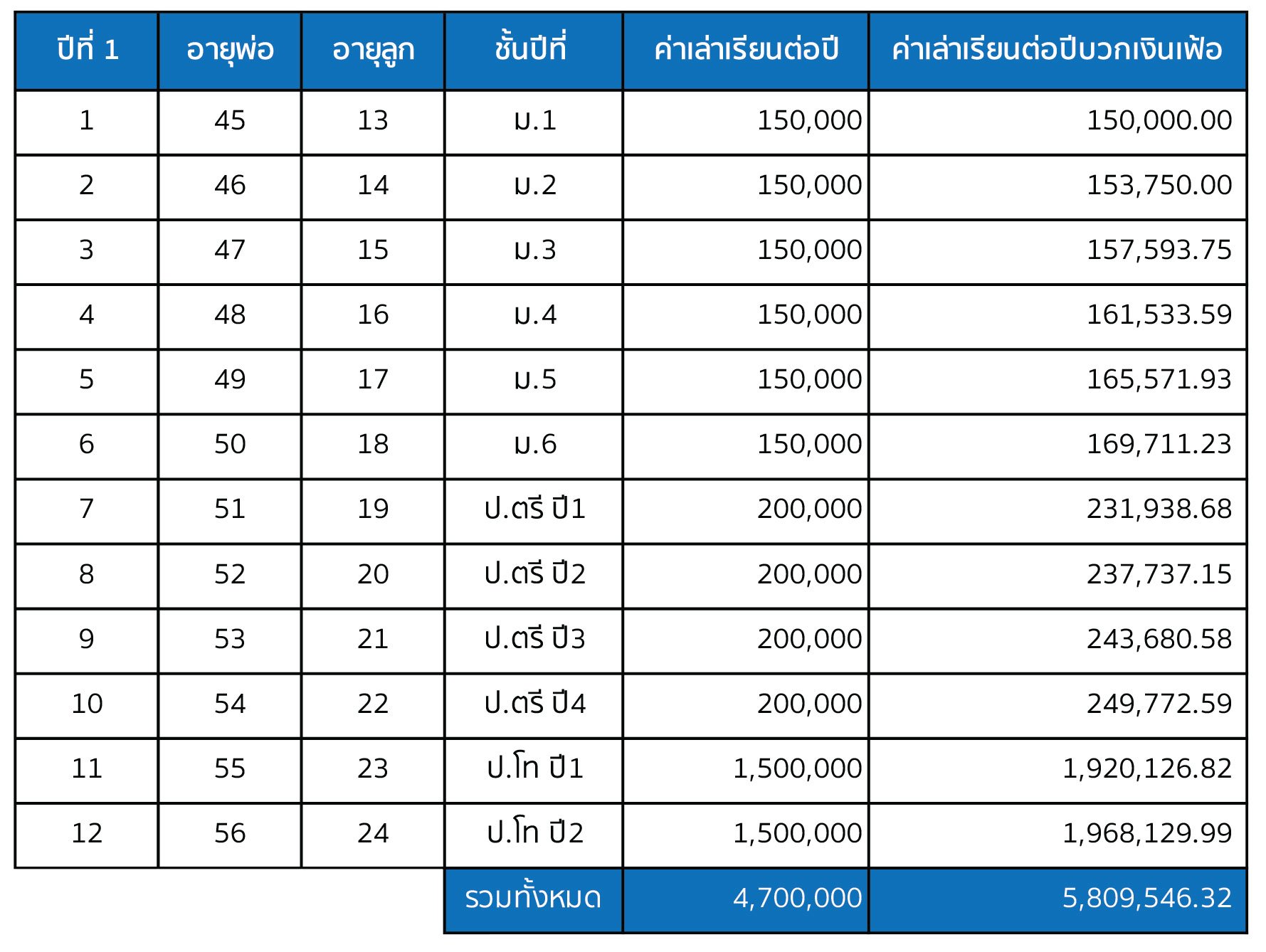

2. คำนวณค่าใช้จ่ายทั้งหมด

จะเห็นว่าจะต้องหางบประมาณค่าเล่าเรียนในแต่ละปีมาคำนวณงบประมาณทั้งหมด จะได้ว่า เงินที่จะต้องส่งลูกทั้งหมด 4.7 ล้านบาท แต่ถ้ารวมเงินเฟ้อที่ระดับ 2.5% แล้วจะกลายเป็นเงิน 5.8 ล้าน เพิ่มขึ้นถึง 23%

3. วางแผนจัดการความเสี่ยง

แผนการเงินแบบแรกที่คุณพ่อคุณแม่ควรจะจัดการคือ การจัดการความเสี่ยงกรณีเสียชีวิต การคำนวณทุนประกันชีวิตอย่างง่ายๆ คือ รวมค่าใช้จ่ายทั้งหมดจนลูกเรียนจบ ซึ่งถือว่าเป็นความรับผิดชอบของคุณพ่อคุณแม่ร่วมกัน

ดังนั้นอาจจะทำทุนประกันคนละ 50% ของพ่อและของแม่ก็ได้ เช่น ค่าใช้จ่ายทั้งหมด 1,000,000 บาท คุณพ่อและคุณแม่ก็ทำกันคนละ 50% คือ คนละ 500,000 บาทเป็นต้น

4. วางแผนการลงทุน

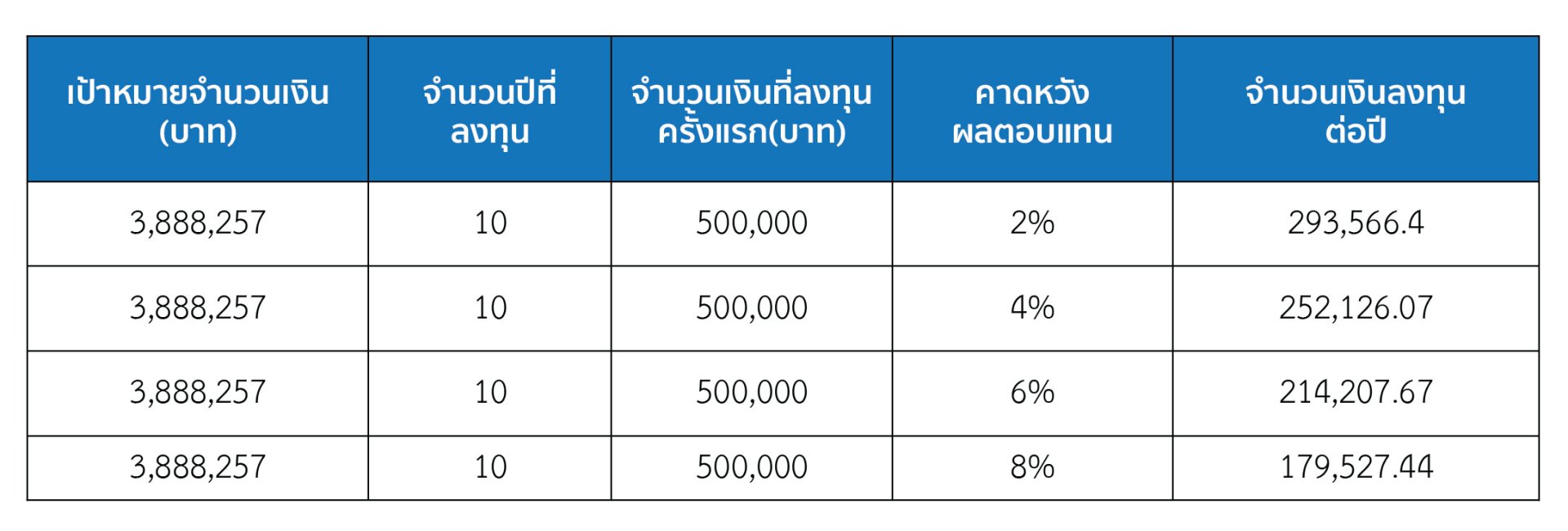

กำหนดให้เป้าหมายการลงทุน เพื่อเป็นค่าใช้จ่ายในปีที่ 11 และ 12 ตอนที่ลูกเรียน ป.โท โดยมีจำนวนเงินที่เป็นเป้าหมายทั้งหมด 3,888,257 บาท ซึ่งสามารถคำนวณจำนวนเงินลงทุนต่อปี ในแต่ละผลตอบแทนที่ต้องการได้ตามตารางข้างล่าง

สรุปได้ว่า คุณพ่อคุณแม่จะต้องเพิ่มเงินลงทุนปีละ 180,000 – 215,000 ต่อปีต่อเนื่อง 10 ปี โดยลงทุนก้อนแรก 500,000 บาท คาดหวังผลตอบแทนที่ 4%-8% ต่อปี

แบบนี้คุณพ่อคุณแม่จะลงทุนอย่างไร ฝากธนาคารให้ได้ดอกเบี้ย 2% ก็ต้องเตรียมเงินลงทุนที่มากถึงปีละ 293,566.4 แต่ถ้าจะมาลงทุนให้ได้ผลตอบแทนคาดหวังที่ 4% , 6% หรือ 8% ก็จะทำให้ลงทุนด้วยเงินที่น้อยกว่าฝากธนาคาร

แต่คุณพ่อคุณแม่ลงทุนอย่างไร ลงทุนด้วยกลยุทธ์แบบไหน จะปรับพอร์ตการลงทุนตามสภาวะตลาดอย่างไร นื้คือสิ่งที่ท้าทายสำหรับคุณพ่อและคุณแม่ ไหนจะต้องทำงาน จะต้องมาดูแลบริหารจัดการพอร์ตด้วยตัวเองอีก

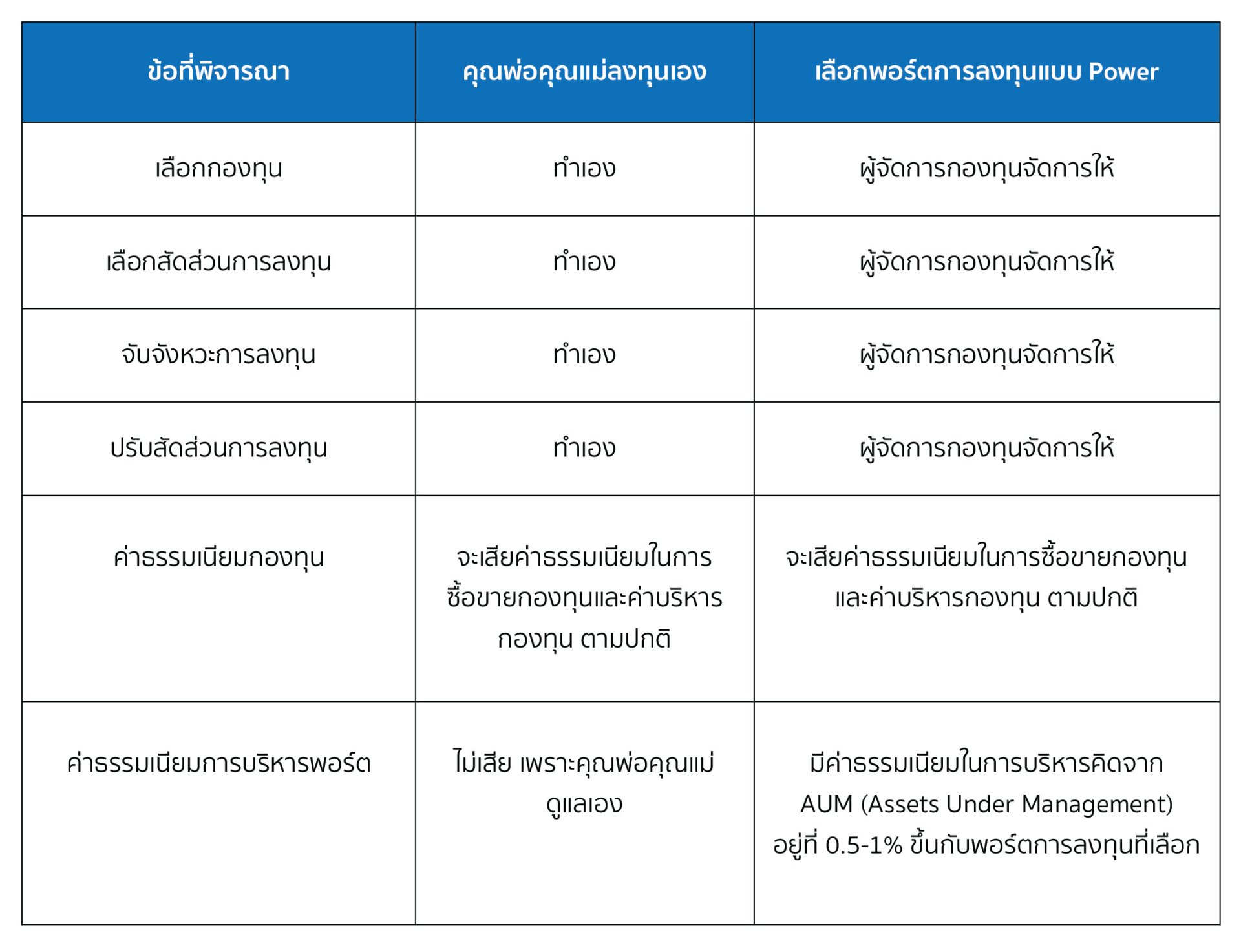

5. Power Growth คืออะไร

Power Growth เป็นหนึ่งในพอร์ตการลงทุนแบบ Power จะช่วยให้คุณพ่อคุณแม่ ไม่ต้องกังวัลกับการลงทุนอีกต่อไป มาดูกันว่าระหว่างลงทุนเองด้วยตัวเองกับต่างกับ พอร์ตการลงทุนแบบ Power อย่างไร

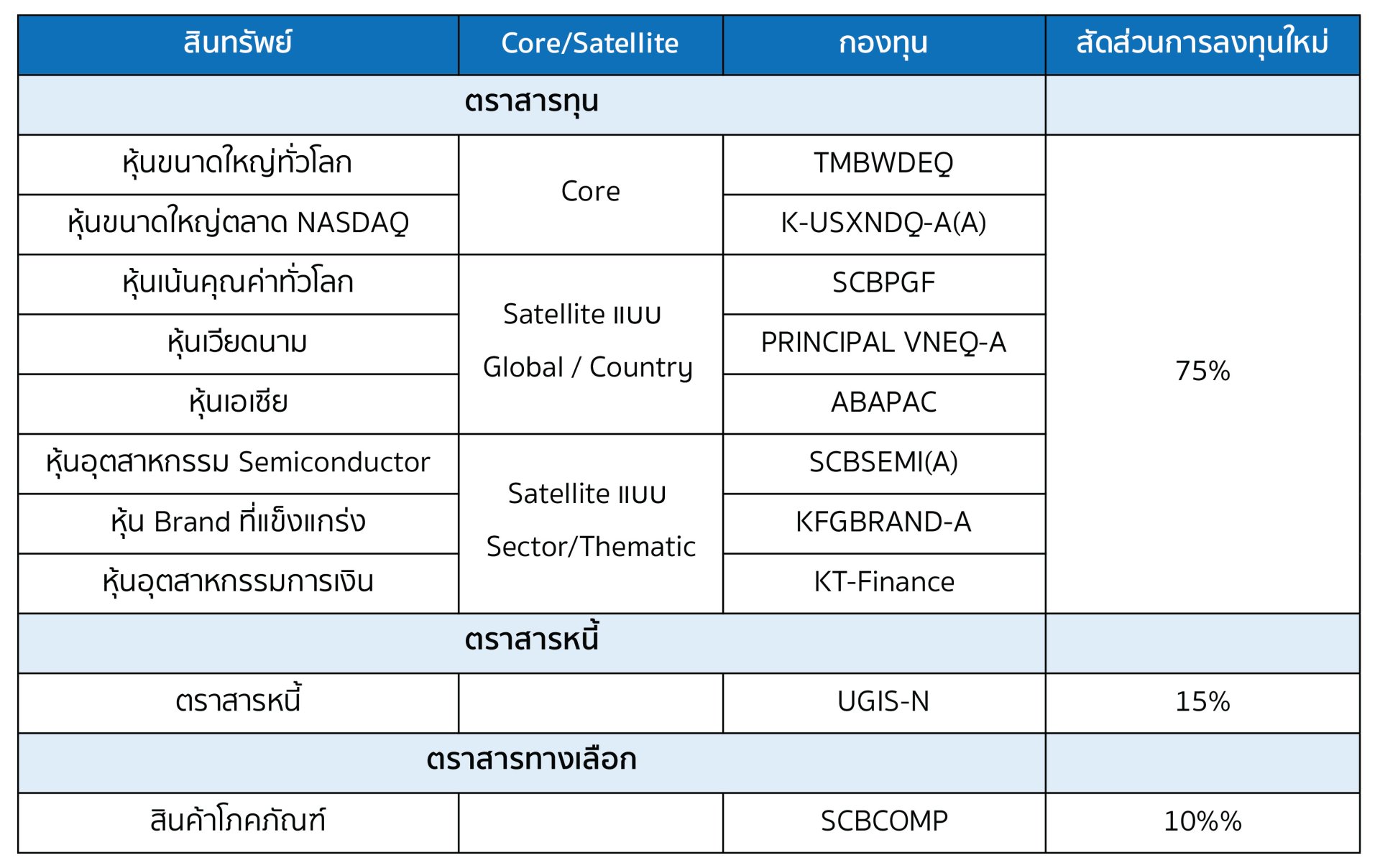

6. กลยุทธ์และสัดส่วนการลงทุนของ Power Growth

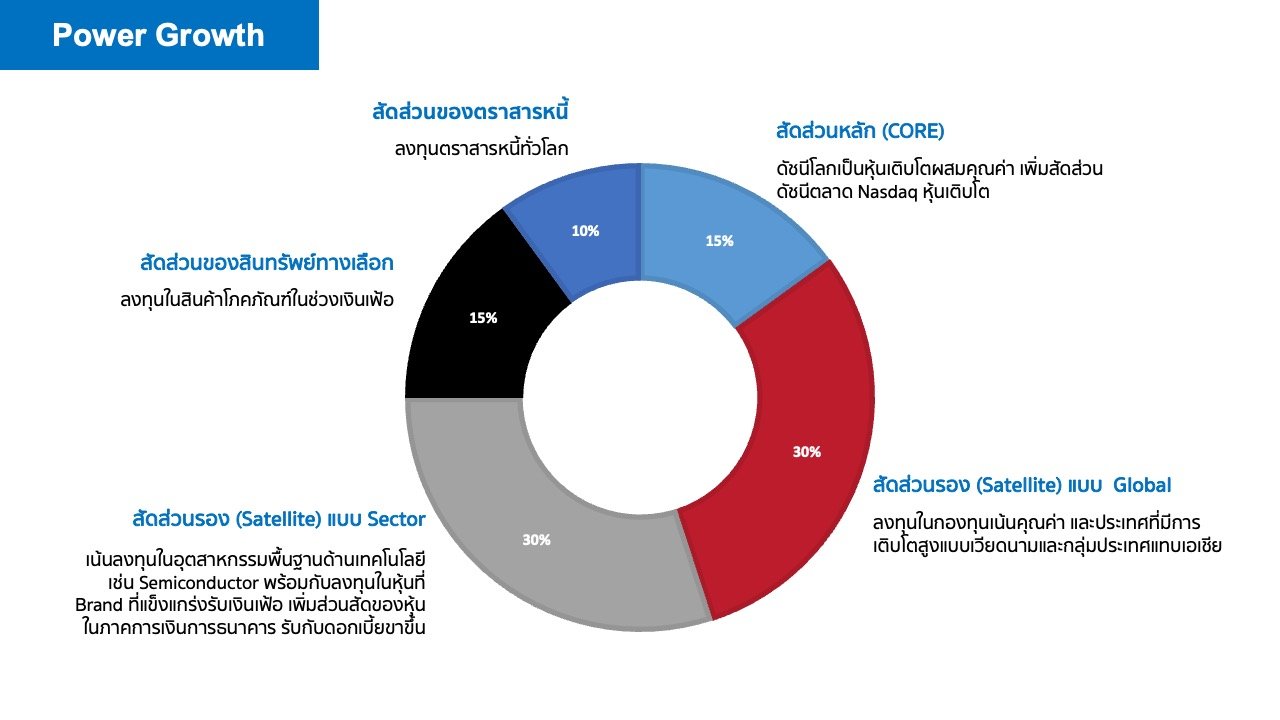

กลยุทธ์ Core & Satellite จะแบ่งเงินลงทุนเป็น 2 ส่วน คือ ส่วนหลัก (Core) มีเป้าหมายสร้างมูลค่าเพิ่มจากการลงทุนในระยะยาว ซึ่งจะใช้เป็น Passive Fund และส่วนเสริม (Satellite) มีเป้าหมายทำกำไรในระยะกลาง – สั้น ซึ่งส่วนใหญ่จะใช้ Active Fund

กลยุทธ์แบบนี้จะยืดหยุ่นที่จัดสรรการลงทุนให้สอดคล้องกับวัตถุประสงค์การลงทุนระยะยาว และแสวงหาโอกาสในการลงทุนระยะสั้น เป็นกลยุทธ์ที่ได้รับความนิยมอย่างมากจากนักลงทุนสถาบัน ซึ่งนักลงทุนรายย่อยก็สามารถนำมาประยุกต์ใช้ให้เหมาะกับตนเองได้เช่นกัน

เหมาะกับผู้ซึ่งต้องการลงทุนในระยะกลาง – ยาว มากกว่า 5 ปีขึ้นไป เพื่อบรรลุเป้าหมายทางการเงินที่วางไว้ ในระดับความเสี่ยงที่ผู้ลงทุนยอมรับได้ เช่น การลงทุนเพื่อเป้าหมายการศึกษาบุตร การเกษียณ หรือ เพิ่มความมั่งคั่งของเงินลงทุน โดยที่สามารถลงทุนขั้นต่ำได้ 500,000 บาท

กลยุทธ์และสัดส่วนของพอร์ตการลงทุนของ Power Growth

** อาจมีสัดส่วนการลงทุนหรือการเลือกกองทุนที่แตกต่างไปจากตารางข้างบนได้ ขึ้น อยู่ กับการพิจารณาของทีมผู้จัดการกองทุน โดยทาง BMK Wealth Management จะร่วมกับ ผู้จัดการองทุนของ บริษัทหลักทรัพย์ฟิลลิป(ประเทศไทย) จำกัด (มหาชน) ในการพัฒนาและออกแบบพอร์ตการลงทุน ตามสภาวะการลงทุนในแต่ละช่วงเวลา ส่วนการเปิดบัญชีนั้นจะเปิดกับทาง บริษัทหลักทรัพย์ฟิลลิป(ประเทศไทย) จำกัด (มหาชน)

** การลงทุนมีความเสี่ยง นักลงทุนต้องศึกษาข้อมูลเพิ่มเติม ทำความเข้าใจลักษณะสินค้า ความเสี่ยง และผลตอบแทน ก่อนตัดสินใจลงทุน

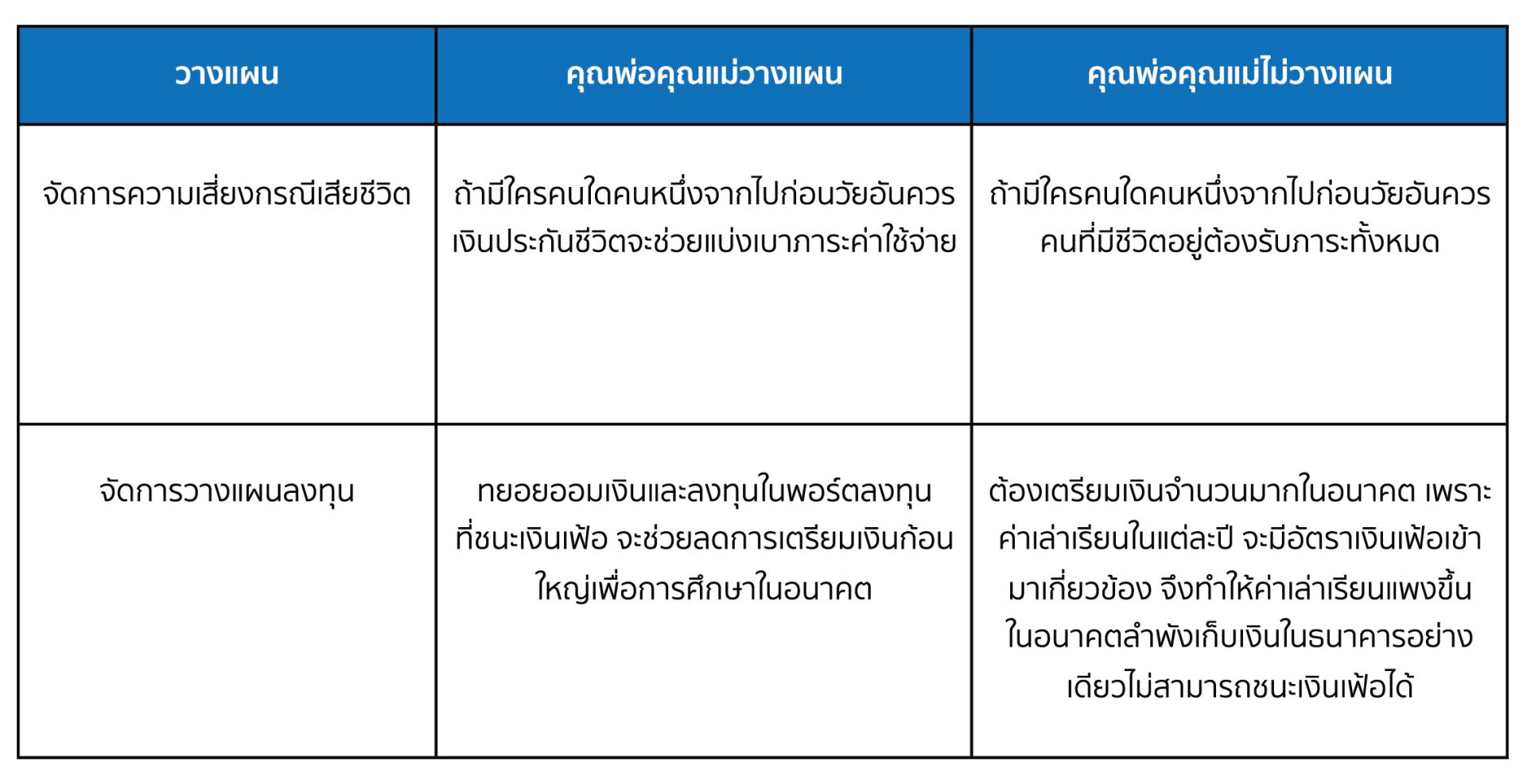

7. คุณพ่อคุณแม่วางแผน vs คุณพ่อคุณแม่ไม่วางแผน

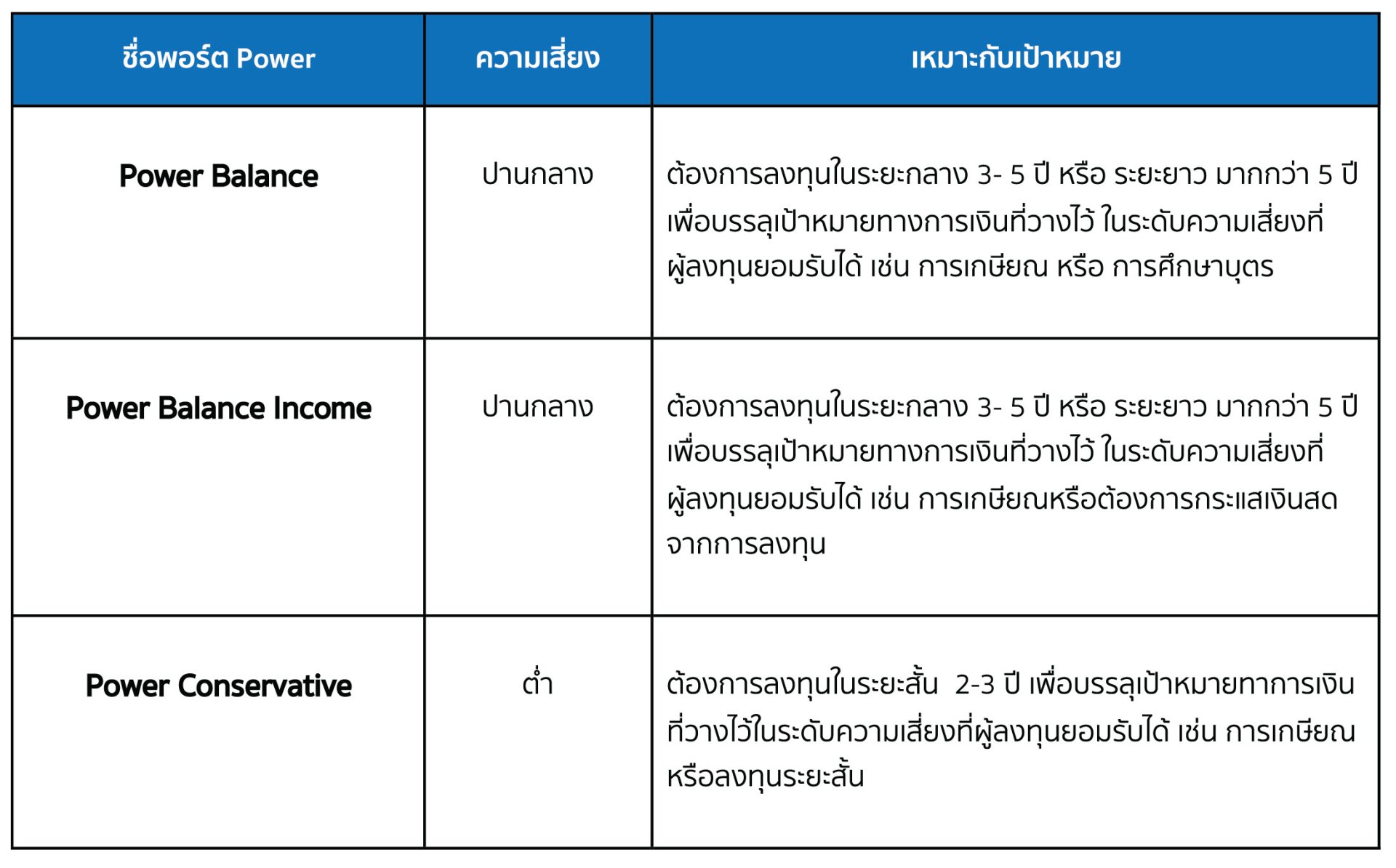

8. ไม่ใช่มีแค่ Power Growth เท่านั้น

นอกจาก Power Growth แล้ว เรายังมีอีก 3 พอร์ตการลงทุนเพื่อรับรองกับความต้องการและเป้าหมายในแต่ละช่วงอายุดังนี้

** อาจมีสัดส่วนการลงทุนหรือการเลือกกองทุนที่แตกต่างไปจากตารางข้างบนได้ ขึ้น อยู่ กับการพิจารณาของทีมผู้จัดการกองทุน โดยทาง BMK Wealth Management จะร่วมกับ ผู้จัดการองทุนของ บริษัทหลักทรัพย์ฟิลลิป(ประเทศไทย) จำกัด (มหาชน) ในการพัฒนาและออกแบบพอร์ตการลงทุน ตามสภาวะการลงทุนในแต่ละช่วงเวลา ส่วนการเปิดบัญชีนั้นจะเปิดกับทาง บริษัทหลักทรัพย์ฟิลลิป(ประเทศไทย) จำกัด (มหาชน)

** การลงทุนมีความเสี่ยง นักลงทุนต้องศึกษาข้อมูลเพิ่มเติม ทำความเข้าใจลักษณะสินค้า ความเสี่ยง และผลตอบแทน ก่อนตัดสินใจลงทุน

ท่านใด สนใจให้ติดต่อ BMK Wealth Advisor เพื่อขอคำแนะนำในการวางแผนการลงทุนเพื่อให้ตรงตามเป้าหมายของท่าน หรือ สอบถามโดยตรงได้ที่ บริษัทหลักทรัพย์ฟิลลิป(ประเทศไทย) แผนก private fund : pfadmin@phillip.co.th

เบอร์ติดต่อ : 02-635-1700 ext. 390 และ 678

บทความโดย

สมพจน์ พัดสุวรรณ AFPT / IP

BMK Wealth Management "เคียงข้างทุกความมั่งคั่งอย่างยั่งยืน"